【ブログ】古家付き土地の売却で1番手元資金を多く残す3つの手順

「相続した実家を早く処分したい」

「築50年以上建った家を手放したいけど、そもそも何からすればいいか分からない」

そんな古家付き土地でお悩みの方は多いのではないでしょうか。

古家付き土地とは、「築年数が古く、経済的な価値が0円の建物が残っている土地」のことを指します。古家付き土地の売却には固定資産税が安いまま売れるメリットがありますが、売却まで時間がかかるデメリットがあります。

また古家付き土地を売却すると、売る方法によって手元に残る金額がかなり異なります。

なぜなら、「そのまま売却する」「解体して更地にして売る」「契約してから解体する」「節税対策をする」などの方法があるためです。

この記事では良い条件で売却して、手元にお金が残る方法を中心に解説します。

古家付き土地の査定基準から売却までにかかる費用を含めて、わかりやすくポイントを押さえて紹介しますので、ぜひ最後までご覧ください。

監修者情報 印南和行

(宅地建物取引士、ファイナンシャルプランナー(AFP)、一級建築士、一級建築施工管理技士、不動産コンサルティング技能士試験合格) 全国不動産売却安心取引協会 理事長。住宅専門チャンネル「YouTube不動産」が「わかりやすくて参考になる」と大好評でチャンネル登録者9万人、総視聴回数2100万回を超える(2023年5月1日現在)。著書に「プロ建築士が絶対しない家の建て方」(日本実業出版社)、「プロが教える資産価値を上げる住まいのメンテナンス」(週刊住宅新聞社)がある。

1.古家付き土地売却で迷っている時の4つの基準

古家付き土地売却で迷っている時は、まずは次の4つの基準でチェックしてみましょう。この4つの基準でチェックすることで、最適な売却方法を把握できるようになります。

売却価格への影響度が高い順番にご紹介しますので、売ろうとしている物件に置き換えて考えてみてください。

1-1.立地

まずは立地を確認してください。立地は、最寄り駅から徒歩何分かかるか、最寄り駅の人気度で判断します。

たとえば、最寄駅から徒歩10分以内、通勤や通学に便利な立地の場合、古い家を解体して、更地にしたほうが高く売れる可能性があります。

なぜなら、解体の手間がかかる古家付き土地よりも、更地の土地のほうが、買う側に人気があるからです。

(例)

古家付き土地のまま売却した場合 2,500万円

建物解体して更地で売却した場合 3,000万円(解体費用120万円)

→実質2,880万円で売れた!(差額380万円)

上の例をみてください。建物の解体に1坪あたり4万円かかると仮定した場合、建物面積100㎡なら解体費用が約120万円となります。

このように解体費用よりも更地にした場合の売却価格が高くなる見込みなら、更地にして売却した方が手元に残るお金は多くなります。

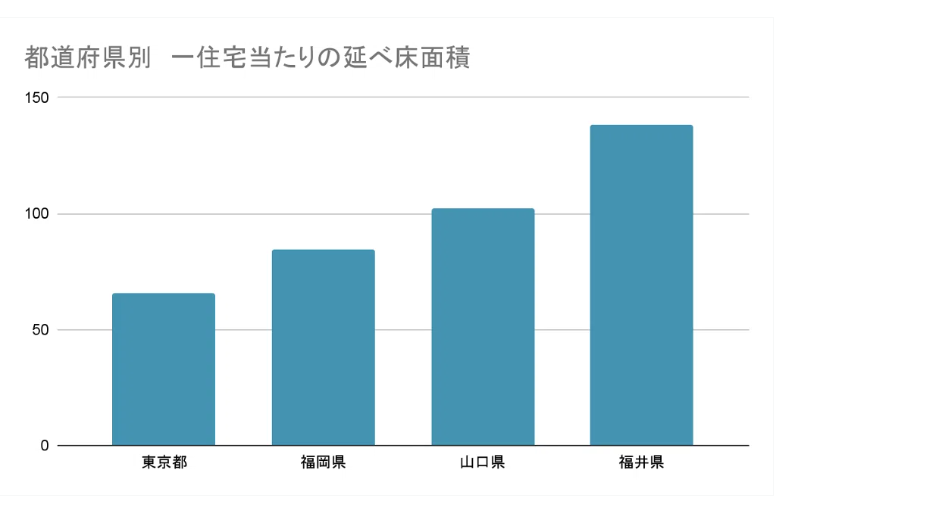

国土交通省の住宅経済関連データによると、一番床面積が広い福井県の138.43㎡に比べて、東京都では65.90㎡と2倍以上の差があります。

住宅を建てる目的で土地を買う場合、最低限必要な住宅の延べ床面積を確保できるかがポイント。たとえば、40㎡までの住宅しか建てられないなど、購入する側のニーズを満たせない土地の場合は、売却以外に駐車場や資材置き場等の利用も検討した方が良いでしょう。

グラフの引用:国土交通省 「令和3年度 住宅経済関連データ」

1-3.築年数

建物の築年数を確認してください。築50年以上経過している建物の場合は、更地にした方が売却しやすい場合があります。

なぜなら家の状態によっては見栄えが悪くなり、買い手が付きにくくなる恐れがあるためです。

ただし、伝統的工法で建てられた家の場合は希少価値があるため、古家付き土地として売却した方が高くなることが考えられます。

1-4.新耐震基準を満たしているか

新耐震基準を満たしているかを確認してください。理由は2点あります。

理由1

新耐震基準を満たしているかで最適な売り方が異なる

新耐震基準を満たしていない場合は買い手がつきにくい傾向があります。その理由は地震で倒壊するリスクや、住まい給付金などの助成制度の利用ができないためです。

例えば阪神淡路大震災の時に倒壊した家屋の多くは、旧耐震基準の建物でした。

また売主が宅建業者の場合、受け取れるすまい給付金は耐震基準1以上の住宅以外は給付ができず、旧耐震基準の建物は難しい可能性があります。

よって新耐震基準を満たしていない場合は、更地にした方が売れやすい場合があります。

参考:建築評価委員会著 『平成7年 阪神・淡路大震災 建築震災調査委員会中間報告』

http://www.lib.kobe-u.ac.jp/directory/eqb/book/11-43/html/pdf/11-23.pdf

理由2

新耐震基準を満たしているかで節税対策が異なる

新耐震基準を満たしているかで、古家付き土地として売ったほうがよいか、解体して更地として売ったほうがよいかが変わる場合があります。

新耐震基準を満たしているかどうかが、税制特例を適用させる要件にかかわってきます。

【新耐震基準を満たしているかを確認する方法】

新耐震基準を満たしているかどうかは、建設前に最初の建築確認が終了したことを示す建築確認済証の建築確認日が昭和56年(1981年)6月1日以後か否かで判断できます。

建築確認済証の再発行はできません。しかし建築確認が行われた場合は市町村が管理している建築確認台帳に記載され、台帳記載事項証明を発行し確認することが可能です。

また、建築確認申請時に提出する建築計画概要書の写しでも日付をチェックできます。

【新耐震基準とは】

一言でいうと「震度6を考慮した基準」のこと。それ以前の基準を旧耐震といいます。昭和56年6月1日に震度6強〜7程度の揺れでも倒壊しない基準の新耐震基準が導入されました。

新耐震基準の建物とは、1981年6月1日以降に建築確認申請された一戸建てを指します。

建築確認申請とは、住宅の建築前や改装工事等をする前に都道府県や市町村に必要書類を提出し、建築確認を申し込むことです。

建築確認とは、工事着手前に建物や地盤が建築基準法に適合しているかチェックすることを指します。

2.古家付き土地の売却で手元資金を多く残すためには

古家付き土地の売却には4つのコツがあります。手取り額を増やせる可能性が高い順番にポイントをひとつずつ紹介します。

特例を知らないで売却をしてしまうと多額の税金を納めることになってしまう場合があるので注意してください。

2-1.節税対策をする

古家付き土地の売却において、節税対策は重要です。なぜなら、売却してしまった後では、節税できないケースがあるからです。

以下の事例をご覧ください。

節税対策をしなかったために、税金を540万円も納付することになってしまったケースです。

※以下の参考事例については相続に伴う不動産の売却に詳しい税理士の喜多村洋子先生にわかりやすい事例を教えていただきました。

喜多村税務会計事務所

喜多村先生が所属している専門家チーム「相続支援隊」

前提

亡父の自宅は築50年(耐震基準を満たさない)で長女が相続しました。

先祖伝来の土地で取得費は不明なので、5%の概算取得費を使います。

<ケース1> 節税対策をしないで売却した場合

[空き家特例を使えない]

長女は父の自宅家屋があるまま

古家付き土地を2,800万円で売却した

(2,800万円-2,800万円×5%)×20.315%≒540万円:譲渡所得税+住民税

売却によって支払う税金:540万円

<ケース2> 節税対策をして売却した場合

[空き家特例を使った]

長女は父の自宅家屋を200万円で取り壊して

土地(更地)を3,000万円で売却した

(3,000万円-3,000万円×5%-200万円-2,650万円)×20.315%=0円:譲渡所得税+住民税

売却によって支払う税金:0円

※空き家特例を使ったことで譲渡による所得税・住民税540万円を払わなくて済んだ

上記のポイントは「空き家特例の要件を満たせるか否か」です。

<ケース1>は建物を解体せずに売却したため空き家特例が使えず、<ケース2>は建物を解体してから売却したことで空き家特例の要件を満たすことができました。

相続した空き家を売却した時には、譲渡所得の計算上売却益を限度として3,000万円控除することができます。控除を利用するための主な要件は下記のとおりです。

①昭和56年5月31日以前に建築されたこと

②区分所有建物(マンション等)登記がされている建物でないこと

③相続開始の直前において被相続人の居住の用に供されていた家屋であること

④相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと

⑤相続の時から譲渡の時まで事業の用、貸付の用または居住の用に供されていたことがないこと

⑥相続日から起算して3年を経過する日の属する年の12月31日まで、かつ、特例の適用期間である平成28年4月1日から令和5年12月31日までに譲渡すること

⑦譲渡価額が1億円以下であること

⑧家屋付きで譲渡する場合は、その譲渡の時にその家屋が一定の耐震基準に適合するものであること、または解体して譲渡すること

詳しくは、下記をご参照ください。

・国税庁HP:No.3306 被相続人の居住用財産(空き家)を売ったときの特例

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3306.htm

上記の特例との選択適用となりますが、下記の特例もご参照ください。

・国税庁HP:No.3267 相続財産を譲渡した場合の取得費の特例

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3267.htm

相続または遺贈で取得した不動産や株式などを、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していれば、取得費に一定の相続税額を加算することができ、譲渡所得税が低く抑えられます。

このように古家付き土地を売却する場合は、どのような節税対策があるのかを検討して、その対策を講じるにはどのような要件を満たせばよいかを把握することが重要です。

実際の申告に特例を適用したい場合は、事前に税理士にご相談されることをお勧めします。

2-2.複数の不動産会社に査定を依頼する

古家付き土地は不動産会社により、査定金額や売却条件に差が出やすい傾向があります。

なぜなら、不動産会社によって、古家の価値判断する評価基準や、その古家付き土地に魅力を感じる顧客層を抱えているか、高く売るためのノウハウがあるか等の条件が異なるためです。

そのため複数の不動産会社に査定を依頼し、一番高く売ってくれそうだと思う不動産会社を会社を選びましょう。

例えば、不動産会社4社に査定を依頼した場合、以下のような査定結果が出ました。

(実際の事例を一部修正してお伝えしています)

A社の査定額 3000万円

コメント:近隣の成約事例からこちらの価格となります

B社の査定額 2700万円

コメント:古家の解体費用を含めるとこちらの価格となります

C社の査定額 3500万円

コメント:弊社独自の売却戦略によって建物の評価分を加味しています

D社の査定額 5000万円

コメント:弊社にお任せいただければ大丈夫です

上記の例のように査定価格も大きく異なり、査定額に対する根拠も色々でてきます。

ポイントは査定額だけでなく「高く売るための戦略があるか」。なぜなら、査定額はあくまで不動産会社の想定金額であり、実際に売れる金額と異なるからです。

上記の例では、D社のような会社には注意してください。売却を任せてもらうために根拠なく高値査定を提示してくる場合があります。

根拠もなく高値査定を提示する会社にまかせてしまうと最悪です。当然のことながら売れないので、頻繁に「売れないので値下げしてください。」といわれ精神的なストレスになり、売却活動が長期化する可能性があります。

2-3.売らずに活用する選択肢も検討する

物件によっては、古家付き土地はニーズが少なく、売却に時間がかかることもあるので、売らずに活用することも検討しましょう。

売らずに活用する選択肢としては、「駐車場にする」、「レンタル倉庫にする」、「古民家カフェをやりたい人に貸し出す」、場合によっては「現状のまま貸し出す(賃借人がDIYできる、又は大型犬などペット可にする)」などがあります。

希望の価格で売れない時、なかなか売れない時であっても、さまざまな選択肢を検討しておけば安心です。売却する方法以外にも、あなたの人生を豊かにする活用法が見つかるかもしれません。

3.古家付き土地の査定基準

古家付き土地を売却する査定基準は主に3種類あります。1番高く売れる基準から見ていきましょう。

3-1.建物に存続価値がある場合

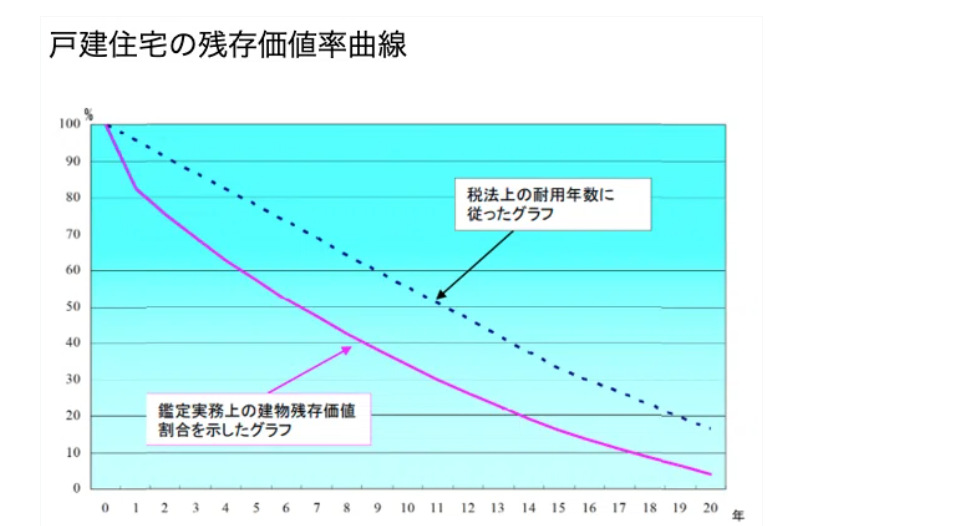

一般的に建物の価格は、築20年〜25年で資産価値が0に近づいていくと査定されることが一般的です。

以下のグラフのピンクの線をみてください。新築当初の価値を100としたときの築年数ごとに価値がどれくらい減るかを示した曲線です。

築20年を過ぎると建物の価値は新築当初の10%以下で変動が少なくなります。築20年でもまだまだ十分使えそうですが、売却査定する上では建物の評価されないケースがあるのは残念ですよね。

古家付き土地の物件を査定した場合、建物に存続価値があり、取り壊す必要がない場合、古家付き土地の価格は土地価格のみとされるケースがあります。

例えば築25年程度の建物であれば、建物も十分に使用できるため、取り壊さなくても土地価格のみの査定結果が出ます。

3-2.建物の存続価値がなく、取り壊し前提の場合

建物に存続価値がなく、取り壊しする必要がある場合は、土地価格から取り壊し費用を引いた額が古家付き土地の価格です。

要するに古家が残っていることで、土地の価格より安い金額になります。

主に古家付き土地の価格には、この計算の基準が使われます。なぜなら古家付き土地の購入希望者は、更地を求めているためです。

取り壊しの基準として明確なルールはありませんが、実務上は築40年以上ですと取り壊しを前提とした査定がされるケースが多いようです。

4.古家付き土地を売却する時の流れ

古家付き土地を売却するときは、どのような順序で行うのでしょうか。大きく分けて6ステップで進んでいきます。

(1)相場を把握する

(2)不動産会社に査定依頼する

(3)売る戦略を練る

(4)戦略に基づき、不動産会社が売却活動する

(5)売買契約を結び、決済、買主に引き渡す

(6)確定申告をする

順番に解説していきます。

4-1.相場を把握する

まず古家付き土地の相場を調べましょう。

売却する場合は、公示地価と実勢価格を確認します。

公示地価とは、国が公表している資産価値を表す価格です。

毎年1月1日時点における全国の標準地の土地価格をその年の3月に発表しています。

国土交通省のHPでは、「地価公示」としてデータが掲載されています。

国土交通省 地価公示

https://www.mlit.go.jp/totikensangyo/totikensangyo_fr4_000043.html

実勢価格とは、実際に市場で土地が売買される価格です。その土地のニーズや特徴等によって公示価格より価格が上下しています。

過去に不動産売買が行われた実勢価格は、国土交通省HPの不動産取引価格情報検索のページから調べられます。

国土交通省 不動産取引価格情報検索

https://www.land.mlit.go.jp/webland/servlet/MainServlet

また実際の実勢価格は、実際に売却を進めてみないと誰にも分かりません。

そのため、実勢価格は公示地価の1.1〜1.2倍になることが多いと言われています。

公示地価と実勢価格はあくまでも売却の目安の価格です。なぜなら、土地の形状や地盤の強さ等様々な要因で価格は変わるためです。

売却価格の目安として公示地価と実勢価格を調べて、査定前に金額を確認しましょう。

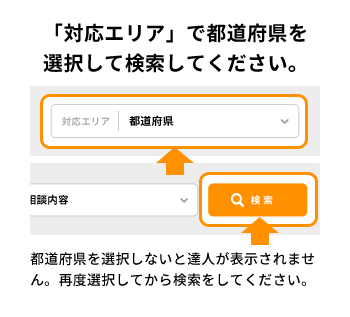

4-2.不動産会社に査定依頼する

相場を確認した後は不動産会社に査定を依頼します。

複数の会社に依頼を出し、売却条件がいいところを探しましょう。不動産会社によってエリアや土地の大きさに得意・不得意があるためです。

また査定額だけで不動産会社を選ぶことはオススメしません。なぜなら、実際に高い金額で売却するには、営業マンの力量や会社の販売活動が重要だからです。

そのため、査定金額と合わせて提案内容、販売計画、担当者の対応などもチェックしましょう。

4-3.売る戦略を考える

売却の下限価格や、解体するか否か、売却までの期間等の売り方の戦略を決定しましょう。

売却に時間がかかることで焦ってしまい、自分の優先していた条件から離れた結果を防ぐためです。

戦略を立てるために何を優先するかが基準になります。

例えば建物を解体するかどうか、売却までの時間や価格等です。

古家付き土地の売却には時間がかかるため、いつまでに売れなかったら更地にする、駐車場等に変えるなど具体的な戦略を考えましょう。

4-4.戦略に基づき、不動産会社が売却活動する

戦略ができ次第、不動産会社が広告やお客様への紹介等の売却活動をします。

この段階では売主は行動をすることはなく、不動産会社から購入希望者の連絡を待ちます。

4-5.売買契約を結び、決済、買主に引き渡す

購入希望者が現れたら、価格や引渡し等の条件を不動産会社が仲介しながら交渉します。

交渉がまとまると売買契約書の草案が作成されるため、売主と購入希望者が条件と相違ないか確認しましょう。

草案がまとまり次第、買主が物件の詳細を理解してトラブルを防ぐために、重要事項説明を行います。

重要事項説明では、不動産の権利関係や売却不動産の法令上の制限、不動産の状態及び見込み、契約条件が説明されます。

そして、売買契約を締結します。売買契約書には物件の所在地や売買代金、引き渡しの時期等が記載されています。売主と買主、仲介業者、宅建士が記名押印します。

その後決済し、売主から買主へ不動産の所有権移転登記申請を行った後に物件を引き渡します。

引き渡し時に、司法書士に依頼した登記完了後の権利証が買主に渡されると売買が完了です。

4-6.確定申告をする

不動産売却した翌年に確定申告が必要です。不動産売却で得た利益は譲渡所得として確定申告することにより、所得税と住民税の納税の義務を負います。

譲渡所得は事業所得や給与所得などの所得と分離して計算することになっています。これを分離課税といいます。

譲渡所得は、その所有期間により長期譲渡所得と短期譲渡所得に分けて、税金の計算も別個に行います。

5.古家付き土地を売却する費用

古家付き土地は売却するには様々な費用がかかります。不動産仲介から引き渡しまでにかかる費用を順を追ってご紹介します。

5-1.不動産仲介手数料

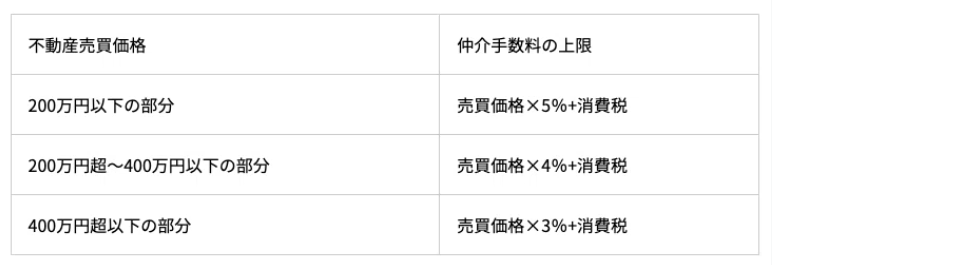

不動産売買の仲介手数料は、宅地建物取引業法によって上限が定められています。

計算方法が複雑になり、200万円以下の部分、200万円超〜400万円以下の部分、400万円超以下の部分の3つを組み合わせて算出します。

不動産売買価格が1000万円の場合、仲介手数料の上限を計算してみます。

200万円以下の部分、200万円超〜400万円以下の部分(200万)、400万円超以下の部分(600万)をそれぞれ計算した後、消費税を掛けます。

200万×5%=10万円

200万×4%=8万円

600万×53%=18万円

10万+8万+18万=36万円

36万×110%=39.6万円

なお不動産会社が上限額を超える仲介手数料を取ると、法律違反になります。不動産会社から提示された仲介手数料が適切か判断するときの参考にしてください。

5-2.測量費用

不動産売買には、正確な面積や境界線確認のために測量図が必要です。

測量図は土地の所有者が持っていない場合は、登記がある管轄の法務局に保管されていることが多数を占めます。ない場合は、不動産会社が実測したものと登記簿の面積を照らし合わせ、売主と買主の同意があれば登記簿の数値で売買できます。

しかし、境界で隣接している所有者とトラブルになる可能性がありますので注意が必要です。実測値と登記簿の数値が大きな差がある場合は、測量を依頼する必要があります。

依頼内容によって金額も異なり、約48〜72万円が平均値です。依頼する土地家屋調査士事務所によって費用が異なるため、複数社に見積もりを取りましょう。

売却を仲介する不動産会社から、業者の紹介を受けられることもあります。

日本土地家屋調査士連合会『土地家屋調査士 報酬ガイド』

https://www.chosashi.or.jp/media/guide20190329.pdf

5-3.不動産の所有権移転登記費用

不動産を売買すると所有者が変わり、所有権が移動します。所有権が移転した記録を残す登記手続をする際には、登録免許税を納めなければなりません。

土地の場合は評価額×2.0%、中古建物の場合は評価額×2.0%で算出します。

ただし、令和4年3月31日までの移転登記は軽減措置が適用されます。

築後25年以内(木造は20年以内)か一定の耐震基準に適合する中古住宅の場合は、0.3%です。

財務省:登録免許税に関する資料

https://www.mof.go.jp/tax_policy/summary/property/e08.htm

また、建物に抵当権が設定されていた場合は抹消の手続きが必要です。抵当権とは住宅ローンが払えなくなった時の担保として、金融機関が土地と建物に定める権利のことを指します。抹消に関する登録免許税は、土地と建物それぞれ1,000円ずつかかります。

加えて司法書士に登記を依頼する場合は、手数料が4〜9万円程度かかります。抹消に関する手数料は1〜1.5万円程度が相場です。

5-4.譲渡所得税

譲渡所得税は、不動産売却時に売却利益が発生した時にかかる税金です。譲渡所得は、以下のように計算します。

譲渡所得=収入金額ー取得費ー譲渡費用(ー特別控除額)

収入金額とは古家付き土地の売却金額のことを指し、固定資産税の清算をした場合はその金額も含みます。

取得費とは古家付き土地を取得した時の費用を指します。例えば登録免許税や印紙代です。

譲渡費用とは古家付き土地を売却するためにかかった費用のことで、不動産仲介手数料や印紙代を含みます。

特別控除の対象は以下の通りです。

①公共事業などのために土地建物を売った場合、5,000万円

②マイホーム(居住用財産)を売った場合、3,000万円

③特定土地区画整理事業などのために土地を売った場合、2,000万円

④特定住宅地造成事業などのために土地を売った場合、1,500万円

⑤平成21年及び平成22年に取得した国内にある土地を譲渡した場合、1,000万円

⑥農地保有の合理化などのために土地を売った場合、800万円

⑦低未利用土地等を売った場合、100万円

特別控除額はその年の全体で合計5,000万円が限度となります。

また「1.古家付き土地の売却で1番利益を上げるには (1)節税対策する」でご紹介した、相続した空き家を売却した場合の3,000万円控除も利用できます。

国税庁 No.3223 譲渡所得の特別控除の種類

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3223.htm

また譲渡所得に関する税率は、売却した物件の所有年数が1月1日時点で5年を超えるかで異なります。5年以内の場合は、税率は39.63%です。5年を超える場合は、税率が20.315%になります。

なお、相続によって不動産を取得した場合には、相続した日ではなく、被相続人の所有年数を引き継ぐ点に注意してください。

5-5.印紙代

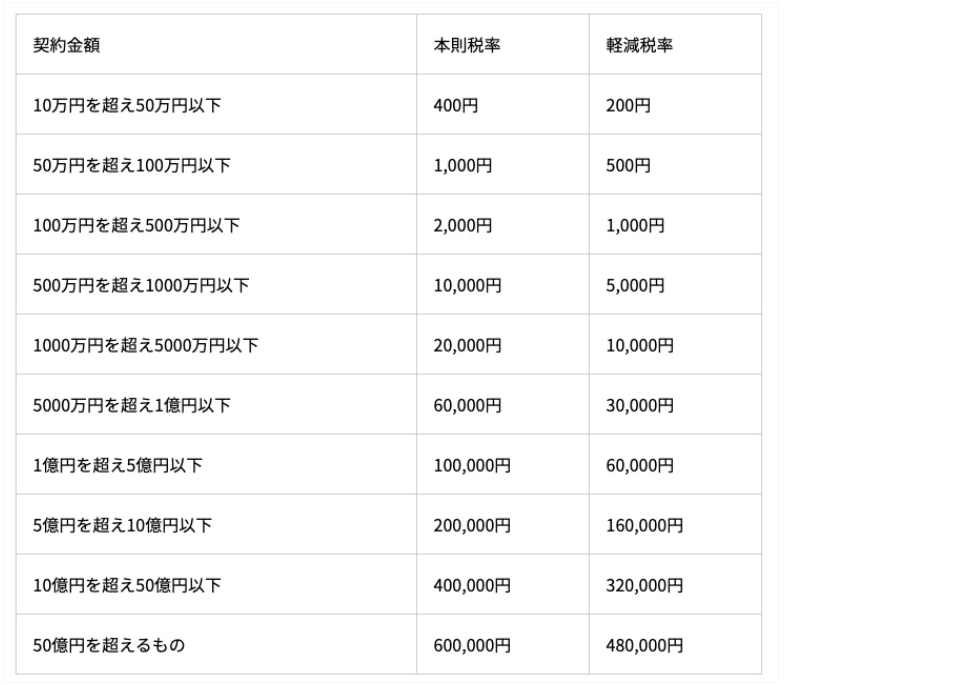

不動産売買契約書に添付する印紙代が必要です。契約書に記載された金額によって異なります。

また平成26年4月1日から令和6年3月31日までの間に作成された不動産売買の契約書には、記載金額が10万円を超えるものに印紙税の軽減措置が適用されます。

軽減措置が実施された金額は以下の通りです。

なお契約金額が1万円以上10万円未満の印紙税額には、軽減措置は適用されず、200円となります。

国税庁 不動産売買契約書の印紙税の軽減措置

https://www.nta.go.jp/law/shitsugi/inshi/08/10.htm

5-6.固定資産税

固定資産税は毎年1月1日の時点で、固定資産税台帳に登録されている不動産等の資産に対して課税される税金です。

固定資産税額=固定資産税課税標準額×標準税率1.4%で計算されます。

固定資産税課税標準額とは、固定資産税の税額を算出するうえで基礎となる課税対象を指します。固定資産税の金額は納税通知書で確認可能です。毎年春ごろに役所から納税通知書が届き、コンビニ等で支払わなければなりません。

売却した場合、固定資産税の支払いは、買主と売主で日割精算されることが多数を占めます。月割精算や売主と買主の話し合いで決定する可能性もあるため、売却時に確認しましょう。

5-7 必要書類の発行費用

不動産売却のために書類を用意しなければなりません。例えば、境界確認書や固定資産税評価証明書、住民票が求められる場合があります。

近くの役所または都税事務所で発行可能です。役所によって金額が異なりますが、発行手数料が300円前後かかります。

6.まとめ

この記事では、古家付き土地の売却で手元資金を多く残す方法を解説しました。

(1)節税対策をする

(2)複数の不動産会社に査定を依頼する

(3)売らずに活用する選択肢も検討する

上記の3つの対策を場合によって組み合わせて、手元に多くのお金を残すことが重要です。

古家付き土地は建物に存続価値があるかで査定基準が大きく異なります。

また不動産の査定前に、相場の確認や売る戦略等の準備を整えた方が売却までスムーズな流れで進行していきます。

そして売却するにも、不動産の仲介手数料や所有権の移転登記費用をはじめとした費用がある程度必要になりますので、事前に確認しましょう。

この記事によって、トラブルなく古家付き土地の売却ができ、多くの利益を手に入れられることを願っています。

相続・空き家対策、離婚、返済に困ったら… 不動産売却を成功に導く小冊子をプレゼント!

住み替えや相続対策、空き家対策、離婚した際の対応など、不動産売却を成功に導くノウハウをお悩み別にまとめた小冊子をダウンロードいただけます。

不動産売却で失敗しないための方法をイチから調べていくのはたいへんですよね。

そこで、不動産売却で気をつけるべき点をまとめた小冊子を作成しました。

ぜひ、不動産売却で成功するための手引きとしてご活用ください。

小冊子をダウンロードいただくと、不動産売却に関するノウハウをまとめた動画もご視聴いただけます。