【ブログ】遺産は財産分与しないといけない?注意すべき3つのケース

「離婚で財産分与をすることになったけど、親から相続した遺産も半分ずつに分けないといけないの?」

離婚の財産分与で分ける財産といえば、婚姻期間中に二人で協力して築き上げたものが、その対象になります。

財産分与は1:1で分けるのが基本で、これを『2分の1ルール』といいます。

では、婚姻期間中に遺産相続があった場合は、自分が相続した遺産も他の財産同様、半分ずつに分けないといけないのか、気になりますよね。

結論からいうと、相続した遺産は『原則として』財産分与の対象外です。つまり、自分が相続した遺産は、配偶者に分ける必要はないのです。

しかし『原則として』ということは、残念ながら例外となるケースも存在します。

実は、相続した遺産はその取り扱い次第で、財産分与が必要になってしまうのです。

そこで本記事では、離婚に伴う財産分与における遺産の扱いについてと、遺産を財産分与しなければいけないケースについて、詳しく解説しています。

財産分与をおこなう前にこの記事を読むことで、特有財産についての理解が深まり、適切な遺産の管理ができるようになります。

遺産の財産分与に対する正しい知識を身に付け、離婚協議を損することなく、円滑に進めていきましょう。

監修者情報 宮川真一

【税理士、1級FP技能士、CFP®(ファイナンシャルプランナー)、宅地建物取引士】 税理士法人みらいサクセスパートナーズ 代表 岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは20年以上たちました。現在は、税理士法人みらいサクセスパートナーズの代表として、M&Aや事業承継のコンサルティング、税務対応を行っています。また、事業会社の財務経理を担当し、会計・税務を軸にいくつかの会社の取締役・監査役にも従事しております。

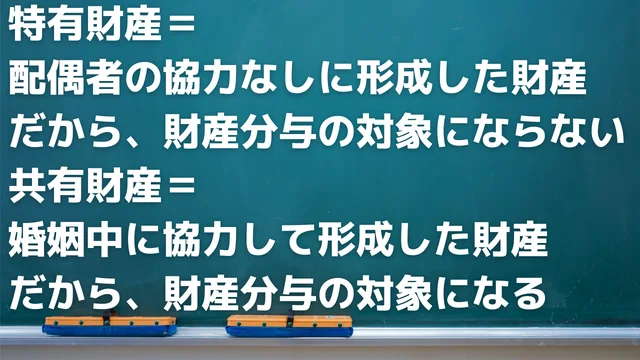

1 相続した遺産は特有財産として扱われる

なぜ相続した遺産が財産分与の対象とならないのかというと、特有財産だからです。

ではこの特有財産が何かというと、独身時代の預貯金など、配偶者の協力なしに形成した財産のことです。

相続した遺産や親からの贈与は、配偶者の協力は関係なく取得したものとなるため、特有財産として扱われます。

財産分与の対象となる財産は特有財産ではなく、婚姻中に夫婦二人で協力し合い、形成した共有財産です。この二人で形成してきた共有財産を、財産分与で平等に分割することになります。

共有財産は、名義人がどちらであるかに関わらず分割されます。

特有財産と共有財産の例は下記です。

特有財産

・相続した遺産

・親から贈与された金銭や不動産

・独身時代の預貯金

・独身時代に購入したマンションや株、車

共有財産

・婚姻中に貯めた預貯金

・婚姻中に貯めた預貯金で購入した不動産や株、車

・生命保険の解約返戻金

・婚姻期間に応じた退職金や年金

しかし、遺産の取り扱いや、配偶者の貢献の度合いによっては、特有財産であるはずの遺産も財産分与の対象となってしまうため、注意が必要です。

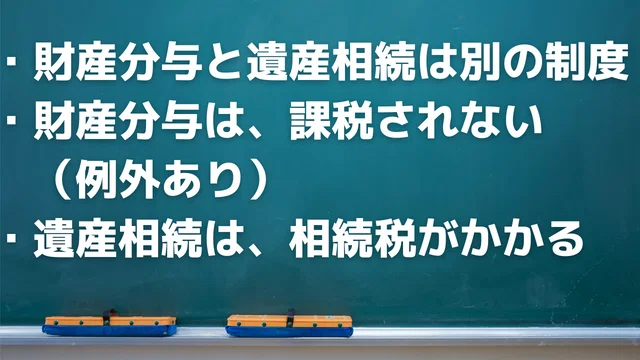

1-1 財産分与と遺産相続の違い

財産分与と遺産相続は混同される場合が多いですが、この二つは全く異なる制度です。

まず、財産分与とは離婚の際に、夫婦で形成した財産を分配する制度のことを指します。

Q1 財産分与とはどのような制度ですか

(A)

離婚をした者の一方が他方に対して財産の分与を請求することができる制度です。

財産分与は,(1)夫婦が共同生活を送る中で形成した財産の公平な分配,(2)離婚後の生活保障,(3)離婚の原因を作ったことへの損害賠償の性質があると解されており,特に(1)が基本であると考えられています。

財産分与で分けられた財産に対して、贈与税がかかると誤解されることがありますが、通常『税金が課せられることはありません。』

一方、遺産相続とは、亡くなった被相続人の相続財産を、相続人が引き継ぐ制度のことをいいます。

相続した遺産は相続人の特有財産となりますが、財産分与とは違い、『遺産の金額に応じて相続税を支払う必要があります。』

2 遺産を財産分与しなければいけないケース

特有財産であるはずの遺産ですが、その取り扱いや、配偶者の貢献によっては財産分与の対象となってしまいます。

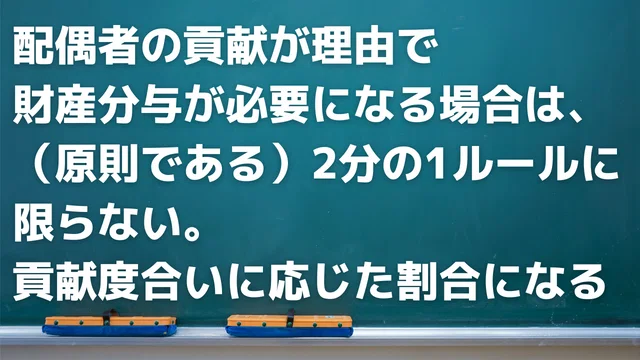

ただし、配偶者の貢献が理由で財産分与が必要となる場合は、財産分与の原則である2分の1ルールは適用されません。

遺産の財産分与は、配偶者の貢献度に応じた割合での分与となるのです。

そのため、遺産の半分を要求されても、応じる必要はないのでご安心ください。

遺産を財産分与しなければいけないケースは、主に下記の5つです。

2-1 遺産として相続した現金を、生活費と区別せず使用していた場合

まず一つ目が、遺産を生活資金用口座に入れてしまい、そのまま区別することなく使用していた場合です。

遺産分割協議が終わり、遺産の振込先を記入する際に、取り急ぎで、普段使用している生活資金用口座を指定する方もいます。

しかし、遺産をそのまま生活資金用口座に入れっぱなしにしておくのは危険です。

なぜなら、生活費の支払いを生活資金からおこなったのか、それとも遺産からおこなったのか、区別することができなくなってしまうからです。

このように遺産を何にいくら使用したのか、明確に区別ができない場合は、夫婦の共有財産とみなされることがあるため、注意が必要です。

2-2 被相続人の介護に協力してもらっていた場合

亡くなった被相続人の介護に、配偶者が協力していた場合も、遺産の分与が必要になることがあります。

正確には、このケースでは相続した遺産の財産分与を請求することはできませんが、特別寄与料の請求権が配偶者にはあるのです。

この特別寄与料がなにかというと、介護等の貢献を無償でおこなった相続人以外の親族が請求できる、遺産の取り分のことです。

2019年7月1日以降、民法の改正により、相続人以外の親族にも、相続の際に特別寄与料として金銭を請求できる権利ができました。

ここでいう親族とは、被相続人から見て下記の関係の人間を指します。

・6親等内の血族(6親等:はとこ・甥姪の子どもの子どもの子ども等)

・配偶者

・3親等内の姻族(甥姪の配偶者・ひ孫の配偶者等)

申し立ては相続の開始があったこと及び、相続人を知った時から6ヶ月以内におこなわなければいけないため、相続開始から6ヶ月以内に離婚する場合は、注意しましょう。

2-3 相続した遺産の資産価値を上げるために、共有財産を使用した場合

例えば不動産を相続した場合、そのリフォーム費用を共有財産から支払ったのであれば、その不動産は財産分与の対象となる可能性があります。

なぜなら、夫婦で協力して不動産の維持管理をおこない、資産価値を向上させたとみなされるからです。

この場合、リフォームのために支払った金額や、管理に費やした労力に応じた分与が必要になります。

また、相続で取得した株式などの有価証券の資産運用に、配偶者の協力があった場合も同様に、貢献度に応じた財産分与が必要になってきます。

2-4 遺産分割協議書等を紛失してしまい、特有財産であると証明できない場合

民法762条2項において、特有財産であると証明できない財産については、夫婦共有財産とみなすと定められています。

(夫婦間における財産の帰属)

2.夫婦のいずれに属するか明らかでない財産は、その共有に属するものと推定する。

日本民法第762条

そのため、相続した遺産を自分の特有財産であると証明できない場合は、遺産も共有財産とみなされてしまいます。

もっとも簡単に証明できる書類が遺産分割協議書ですが、紛失してしまったり、そもそも作成していなかったりというケースもあります。その場合は、通帳の取引履歴でも証明が可能です。

遺産分割協議書も、遺産の振り込みを記帳した通帳もないという場合は、銀行に取引明細を発行してもらうという方法もあります。

しかし、基本的にどの銀行も、取引履歴の保存は10年分となっているため、相続した時期によっては記録をさかのぼることができない可能性があり、注意が必要です。

2-5 相続した実家の売却が完了するまでに、建物の維持管理を任せていた場合

実家の売却が完了するまで、建物の維持管理を配偶者に任せていた場合も、不動産売却益が財産分与の対象となる可能性があります。

たとえ不動産のリフォーム費用を、共有財産から捻出していなかったとしても、建物の資産価値の維持に配偶者が貢献しているためです。

空き家を放置すると老朽化が急速に進んでしまうため、売却が完了するまでの間、室内の定期的な清掃などの管理は必要不可欠な作業です。

もし管理を怠ると、湿気によるカビや水道管のサビなどが発生し、建物の資産価値も下がってしまいます。

配偶者に不動産売却益の財産分与をしたくはないけれども、自分で管理するのも難しいという場合は、空き家管理サービスの利用を検討しましょう。

費用を特有財産から捻出することで、配偶者への財産分与の必要がなくなります。

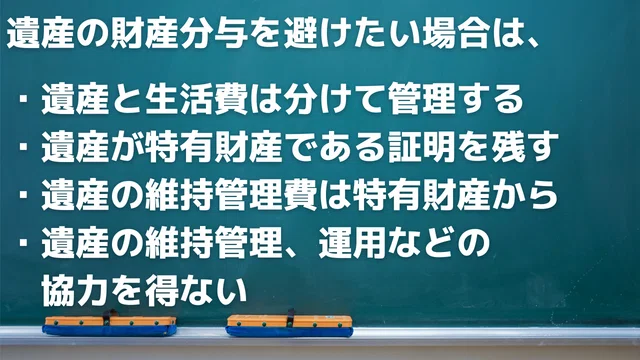

3 財産分与で損しないためにするべきこと

せっかくの特有財産を財産分与しなければならないという事態は、できるだけ避けたい場合

先述のケースを踏まえて、財産分与で損をしないために押さえておきたいポイントを、3つ挙げます。

1.遺産と生活費は分けて管理する

2.遺産分割協議書や通帳の取引履歴を保存しておく

3.相続した不動産のリフォーム等の費用は特有財産から出す

遺産を特有財産として保有しておきたいのであれば、遺産に関する事柄をすべて自分で解決する必要があります。

たとえば、遺産を財産分与しなければいけないケースで挙げた5つ以外にも、相続した旅館の経営を配偶者と共におこなっていた、という場合も、遺産の財産分与が認められたという判例があります。

つまり、『配偶者からなんらかの協力を得た時点で、遺産のすべてを特有財産として扱うことは難しくなるのです』

これらのポイントをすべて満たすことが難しいようでしたら、あらかじめ妥協点を決めておくことで、離婚協議の長期化を防ぎましょう。

4 まとめ

相続した遺産は特有財産で、基本的には財産分与の対象外です。

しかしその扱いや、配偶者の貢献の度合いに応じて分与が必要になるケースもあるため、注意が必要です。

もし離婚の可能性が少しでもある場合は、相続した時点で生活費用の口座とは分けて管理するなど、『明確に特有財産であると分かるよう管理することが大切です』

もし配偶者に遺産の財産分与を求められたら、貢献度に応じた分与の割合を出さなければいけません。

しかしこの割合はケースバイケースなため、残念ながら遺産の分与割合に関して揉めることも多いのが現実です。

しかし財産分与は離婚から2年経過してしまうと、家庭裁判所への請求ができなくなります。

これ以降はお互いの合意があれば、当事者同士の話し合いで財産分与をおこなうことは可能ですが、遺産の分与割合で揉めている場合、当事者間での解決は難しいでしょう。

そのため、離婚協議をスムーズに終わらせるためにも、遺産の分与を求められたら早めに弁護士などの専門家に間に入ってもらいましょう。

専門家の意見や支援を受けることで、適切な解決策が見つかる可能性が高まります。

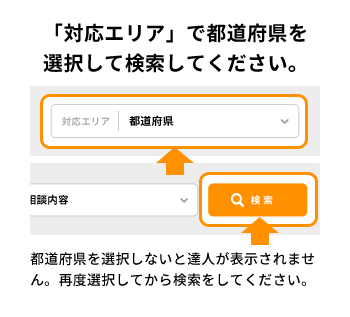

相続・空き家対策、離婚、返済に困ったら… 不動産売却を成功に導く小冊子をプレゼント!

相続・空き家対策、離婚、返済に困ったら… 不動産売却を成功に導く小冊子をプレゼント!

住み替えや相続対策、空き家対策、離婚した際の対応など、不動産売却を成功に導くノウハウをお悩み別にまとめた小冊子をダウンロードいただけます。

不動産売却で失敗しないための方法をイチから調べていくのはたいへんですよね。

そこで、不動産売却で気をつけるべき点をまとめた小冊子を作成しました。

ぜひ、不動産売却で成功するための手引きとしてご活用ください。

小冊子をダウンロードいただくと、不動産売却に関するノウハウをまとめた動画もご視聴いただけます。